По своей сути, хеджирование — это страховка от неблагоприятного движения цен на рынке. Обычно хеджирование осуществляется посредством заключения разнонаправленных сделок с однородными финансовыми инструментами (либо имеющими высокую корреляцию между собой).

Слово hedge, лежащее в корне рассматриваемого нами термина, в переводе с английского означает – изгородь, преграда, препятствие.

- Виды хеджирования

- Статическое и динамическое хеджирование

- Полное и частичное хеджирование

- Чистое и перекрёстное хеджирование

- Одностороннее и двухстороннее хеджирование

- Селективное хеджирование

- Историческая справка: Как появилось хеджирование рисков

- Основные инструменты хеджирования

- Отличие хеджирования от страхования

- Резюме

Для примера рассмотрим финансовую организацию, которой по тем или иным причинам потребовалось перевести часть активов в иностранную валюту сроком на один год. При этом у главы данной организации существуют опасения на тот счет, что валюта, в которую переводятся активы, может сильно упасть в цене. Чтобы исключить риск потери, организация производит покупку необходимого количества валюты, одновременно с продажей фьючерсных контрактов на ту же валюту со сроком исполнения равным одному году.

В том случае если через год рассматриваемая валюта действительно упадёт в цене, то полученный убыток перекроет прибыль, полученная от короткой продажи фьючерсных контрактов. А если курс валюты поднимется, то предприятие всё равно останется при своих, так как убыток от коротких продаж фьючерсов, в данном случае перекроется прибылью от роста курса валюты, в которую были переведены активы.

Или вот ещё один пример хеджирования рисков. Представьте себе хлебопекарную компанию решившую застраховаться от роста цен на зерно. Для этого она приобретает фьючерсные контракты на зерно в том объеме, который может ей понадобиться в ближайшем будущем. Теперь, если цена на зерно действительно поднимется, компания сможет приобрести его по более низкой стоимости обозначенной в хеджирующем фьючерсном контракте.

Но если расценки на зерно снизятся, то у пекарни не будет возможности приобрести его по новой более выгодной цене, так как она связана обязательством в виде фьючерсного контракта. То есть, по факту, она не дополучит прибыль в размере равном разнице между старой и новой ценами на зерно, помноженной на его объём оговоренный в контракте.

Из двух вышеприведённых примеров можно вывести ещё одно определение рассматриваемого нами понятия:

Хеджирование — это возможность избежать риска в обмен на ту потенциальную прибыль, которую можно было бы получить в случае удачного стечения обстоятельств.

Виды хеджирования

Классическое хеджирование (хеджирование в чистом виде) представляет собой покупку реального товара с одновременной продажей фьючерса (или опциона) на этот товар. В отличие от него, при предвосхищающем хеджировании, покупка фьючерса (или другого хеджирущего дериватива) производится задолго до сделки с реальным товаром (базовым активом).

Наряду с классическим и предвосхищающим, в настоящее время применяются такие виды хеджирования как:

- Статическое и динамическое

- Полное и частичное

- Чистое и перекрестное

- Одностороннее и двухстороннее

- Селективное

Статическое и динамическое хеджирование

Во-первых, следует различать такие понятия как статическое и динамическое хеджирование. Статическое хеджирование предполагает открытие хеджирующей позиции, что называется, раз и навсегда (до тех пор пока существует позиция по базовому активу). Динамическое же хеджирование подразумевает постоянное изменение хеджирующей позиции вслед за изменением цены базового актива.

Обычно динамическое хеджирование применяется не к одной конкретной позиции по определённому базовому активу, а ко всему инвестиционному портфелю в целом. Данный процесс имеет своей основной целью приведение портфеля к состоянию дельта-нейтральности (нейтральности по риску ценового движения).

В качестве отсечек для очередного пересмотра хеджирующей позиции могут служить:

- Определённый шаг изменения цены базового актива (например через каждые 50 пунктов изменения цены);

- Заданный временной интервал (например, каждые 24 часа или в конце каждой торговой сессии);

- Какие либо сигналы фундаментального или технического характера (например, выход определённых новостей или пробитие ценового уровня).

Полное и частичное хеджирование

Полное хеджирование предполагает полное исключение риска и производится на всю сумму сделки. Применяется при большой вероятности негативного сценария развития событий. В данном случае уместно вспомнить поговорку: «Скупой платит дважды».

Например, производитель проволоки страхуясь от повышения цены на медь в условиях экономического кризиса, приобретает фьючерсный контракт на её поставку в том объёме, который ему необходим для покрытия всей той потребности в сырье, которая возникнет в ближайшем будущем. Полное хеджирование, в данном случае, объясняется действительно высокой вероятностью роста цен на цветные металлы в условиях кризиса.

Частичное хеджирование в отличие от полного, предполагает страхование только части суммы сделки. Данный тип применяется в тех случаях, когда вероятность негативного изменения цены относительно небольшая и, соответственно, риск — невелик.

Тот же производитель медной проволоки, в условиях стабильной экономики в стране, может особенно не переживать о том, что цена сырья (меди) может вдруг сильно вырасти. Тем не менее, возможны разного рода непредвиденные ситуации и форс мажоры, в результате которых подобный сценарий может осуществиться. Вероятность возникновения такого рода ситуаций относительно невелика, а потому хеджирование можно осуществить не на весь объём сырья необходимого для дальнейшего производства, а лишь на определённую его часть (допустим, на 20%).

Чистое и перекрёстное хеджирование

Чистое хеджирование предполагает сделку с производным финансовым инструментом в основе которого лежит тот базовый актив, риск по которому подлежит страхованию. В качестве примеров чистого хеджирования можно привести:

- Покупку акций определённой компании «QWERTY» с продажей фьючерсного контракта на те же самые акции «QWERTY»;

- Заключение форвардного контракта на поставку товара «XY» с одновременной (или не совпадающей по времени) покупкой товара «XY».

Перекрёстное хеджирование отличается от классического тем, что хеджирующая сделка открывается не на дериватив от покупаемого базового актива, а на другой финансовый инструмент с высокой степенью корреляции к нему. Причём, в данном случае, направление хеджирующей сделки может совпадать с направлением сделки по базовому активу (в том случае, если имеет место не прямая, а обратная корреляция).

Одностороннее и двухстороннее хеджирование

Одностороннее хеджирование предполагает, что возможные убытки (равно как и возможная прибыль) получаемые в результате реализации данного процесса, полностью ложатся на плечи одной из сторон сделки. Кто из участников сделки окажется на этой стороне, заранее неизвестно, здесь всё целиком и полностью будет зависеть от того варианта сценария, по которому будут развиваться события после заключения сделки.

Например, фермер заключивший сделку с молочным заводом, хеджирует свои риски посредством заключения с ним форвардного контракта. В условиях этого контракта прописано, что в независимости от того как изменятся цены на молоко в ближайший месяц, молокозавод будет приобретать его у фермера по цене 10 рублей за литр.

После подписания такого рода контракта возможны следующие варианты развития событий:

- Цена на молоко вырастет. В данном случае выигрывает молочный завод, ведь в рамках заключённого форвардного контракта, он имеет возможность закупать молоко по ценам ниже рыночных. А фермер, соответственно, несёт убыток в виде недополученной прибыли, размер которой равен разнице в цене, помноженной на количество молока прописанного в условиях заключённого контракта. Если цена вырастет до 12 рублей за литр, а в контракте прописана поставка 10000 литров молока, то недополученная прибыль фермера составит: (12-10)*10000=20000 рублей;

- Цена на молоко снизится. В этом случае в профите окажется фермер получающий возможность реализовать свою продукцию по ценам выше рыночных. Ну а молокозавод будет вынужден приобрести у него оговоренное количество молока по заранее установленной цене, а не по той, более выгодной цене, которая сложилась в данный момент на рынке;

- Цена на молоко останется неизменной. Этот вариант развития событий наименее вероятен. Тем не менее, при его реализации все останутся, что называется, при своих. Фермер получит за свою продукцию ту сумму денег на которую он рассчитывал, а молокозавод приобретёт молоко по тем ценам, которые его устраивают.

Двухстороннее же хеджирование предполагает разделение как рисков, так и возможной прибыли между двумя сторонами сделки. Так в описанном выше примере с фермером и молочным заводом, двухстороннее хеджирование будет предполагать:

- При повышении цен на молоко, молокозавод возместит фермеру часть недополученной им прибыли;

- При снижении цен на молоко, соответственно, уже фермер возместит молокозаводу часть полученного им убытка.

Селективное хеджирование

При селективном хеджировании нет чёткого соответствия между объёмами и временем сделок по фьючерсам и по базовому активу. Применяется, например, в тех случаях, когда сделка по покупке какого либо актива (выступающего в качестве базового) значительно разнесена во времени. И на весь этот временной период необходимо ислючить или, по возможности, минимизировать риски.

Селективное хеджирование активно применяется в таких отраслях деятельности как, например, виноделие или туристический бизнес. В отношении виноделия его применение объясняется большой разницей во времени от сбора урожая до стадии готового продукта (выдержанного вина). А что касается туристического бизнеса, то здесь, в основном, страхуются те валютные риски, которые могут реализоваться в период времени от продажи путёвки, до её реализации.

И в том и в другом случае, за то время пока идёт бизнес-процесс, могут существенно измениться те или иные ключевые параметры рынка, и если эти изменения окажутся неблагоприятными, то это может весьма плачевно отразиться на финансовом состоянии производителя (продавца, провайдера). А потому хеджирование, в подобного рода видах деятельности, является жизненно необходимым.

Историческая справка: Как появилось хеджирование рисков

Считается, что понятие хеджирование, пришло к нам из средневековой Японии. В те давние времена, когда основой японской экономики были не крупные транснациональные корпорации, а банальные зёрна риса. Те, кто владел большими запасами риса, обладали властью, богатством и всем тем, что могут дать человеку деньги.

В связи с этим, цена на рис имела поистине стратегическое значение. Диктуемая соотношением спроса и предложения, эта цена повышалась при преобладании спроса (при плохом урожае) и понижалась, когда на рынке превалировало предложение (при хорошем урожае риса). Таким образом будущий урожай имел огромное влияние на экономическую (а вместе с ней и на политическую) обстановку в стране.

Продавцы риса боялись прогадать в случае хорошего урожая и снижения цены, а покупатели, наоборот, боялись того, что в случае плохого урожая цены могут оказаться непомерно высокими. Для того чтобы как-то нивелировать влияние урожайности на цену стратегического продукта, японцы придумали заключать договора на поставку риса по заранее оговоренной цене. То есть, ещё до сбора урожая (когда ещё не ясно насколько уродится рис в этом году), стороны договаривались между собой следующим образом:

- Продавец обязывался поставить оговоренную партию риса по определённой цене, в независимости от того каким будет текущий урожай и соответственно рыночная цена на рис;

- Покупатель обязывался приобрести эту партию по оговоренной цене в независимости от того какой в итоге окажется рыночная цена риса.

В итоге, если рыночная цена отличалась от договорной, то одна из сторон оказывалась в прибыли, а другая в убытке (но убыток этот был заранее запланирован и являлся, по сути, страховым взносом за снижение риска).

Так, если, например, вследствие неблагоприятных погодных условий, урожай риса оставлял желать лучшего, то рыночная цена на него возрастала, и выигрывал покупатель, заранее договорившийся о покупке по более низкой цене. Продавец вынужден был продавать ему товар по заранее оговоренной цене, в то время как на рынке сейчас он мог бы выручить за него гораздо большую сумму.

А если, наоборот, урожай риса оказывался очень хорошим, то цена на него снижалась ввиду обилия предложения. В этом случае выигрывал продавец, который заранее договорился о поставке по более высокой цене. Покупателю же это было не выгодно, так как на рынке он мог бы приобрести этот товар гораздо дешевле (но договор есть договор, и его невыполнение в те времена, как минимум грозило потерей репутации, а как максимум — бесчестием).

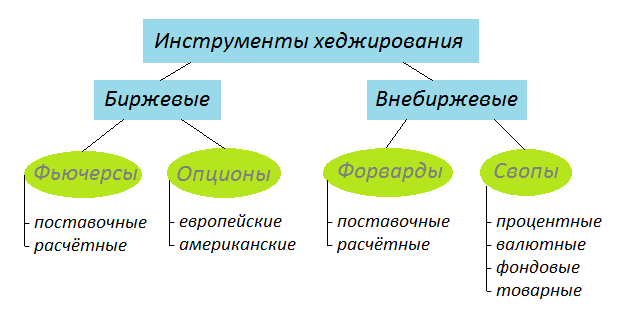

Основные инструменты хеджирования

Как уже упоминалось выше, в качестве хеджирующих инструментов в основном применяются деривативы (производные финансовые инструменты) на базовый финансовый актив (сделка по которому страхуется).

Условно все эти инструменты можно поделить на две основные категории:

- Биржевые инструменты хеджирования

- Внебиржевые инструменты хеджирования

Биржевые инструменты

Биржевые, как уже понятно из названия, торгуются на биржах. К ним относятся такие финансовые инструменты как фьючерсы и опционы. К их достоинствам можно отнести доступность, ликвидность, относительно небольшие комиссионные расходы, надёжность. А основным недостатком является чёткая стандартизованность такого рода контрактов обусловленная правилами биржи (жёстко ограничены сроки поставки, количество и вид товара).

Фьючерсные контракты

Фьючерсы или фьючерсные контракты, как и форварды, представляют собой договорённость между двумя сторонами о поставке базового актива. Здесь также оговариваются цена и срок поставки. Все условия фьючерсных контрактов стандартизированы для каждой биржевой площадки на которой они торгуются.

По сути своей, фьючерс — это тот же форвард, только со стандартизированными условиями контракта и поставленный, что называется, на поток (посредством биржевой торговли).

Фьючерсы также подразделяются на поставочные и расчётные. Однако реальной поставкой товара (базового актива) заканчивается лишь мизерная их часть, большинство же фьючерсов предполагает расчёт в виде разнице цены указанной в контракте и реальной рыночной ценой, т. е. являются расчётными.

Опционы

Опционы представляют собой право купить или продать определённый базовый актив по заранее заданной цене и в определённый срок. Опцион CALL — предоставляет право купить, а опцион PUT — право продать. В отличие от фьючерса, опцион предполагает именно право, а не обязанность совершения сделки (покупки или продажи).

Существует два основных вида опционов:

- Евопейские;

- Американские.

Европейские опционы предполагают исполнение в чётко определённую дату (называемую датой экспирации опциона), а американские — позволяют исполнить опцион в любую дату внутри интервала равного сроку его действия.

Внебиржевые инструменты

Внебиржевые инструменты хеджирования применяются при контакте между сторонами напрямую или при посредничестве дилера. К ним относятся форвардные контракты и свопы. Здесь достоинством является отсутствие ограничений на виды товаров, их объёмы и сроки поставки (всё будет так, как стороны договорятся между собой сами, или через посредничество дилера). Недостатков тут гораздо больше, к основным из них относятся: относительно высокие накладные расходы, низкая ликвидность, риск невыполнения одной из сторон, взятых на себя обязательств.

Форвардные контракты

Форварды или форвардные контракты представляют собой договорённость между двумя сторонами о том, что одна из них поставит другой, базовый актив (являющийся предметом сделки) в определённом количестве, в определённый срок и по определённой цене.

В качестве базового актива по форварду могут выступать биржевые товары, инструменты фондового рынка, инструменты валютного рынка. Наиболее часто используются товарные (в производственно-промышленных целях) и валютные форварды (предполагающие поставку конкретной суммы в иностранной валюте к конкретной дате).

Все форварды подразделяются на поставочные и расчётные. Поставочные — предполагают реальную поставку базового актива, а расчётные предполагают выплату разницы между ценой указанной в форвардном контракте и реальной рыночной ценой на дату исполнения форварда.

Свопы

Свопы это договора, согласно которым происходит продажа базового актива с обязательством последующего его выкупа по заранее определённой цене. Как и форвард, своп является внебиржевым финансовым инструментом, а потому не имеет какой-либо чёткой стандартизации условий. В зависимости о вида хеджируемого базового актива, различают следующие виды свопов:

- Процентный своп;

- Валютный своп;

- Фондовый своп;

- Товарный своп.

Отличие хеджирования от страхования

Несмотря на то, что по сути своей, хеджирование есть ни что иное, как страхование от возможных рисков связанных с изменением цены, его не следует путать с таким понятием как обычная страховка (в виде договора заключённого со страховой компанией). Между страхованием и хеджированием есть вполне определённые различия.

Хеджирование предполагает обмен рисками между двумя сторонами и их взаимное погашение (это как в математике: плюс на минус — сокращаются). То есть, например, в случае с ценой на определённый актив, одна сторона рассчитывает на её понижение, а другая — на её повышение. Соответственно, одна из сторон сделки хеджирует свой риск от возможного повышения цены, а другая — от возможного её понижения. В результате, когда по прошествии времени, цена опускается или поднимается, одна из сторон сделки избегает возможного убытка, а другая сторона — недополучает возможную прибыль. Именно эта недополученная прибыль и выступает в качестве страхового взноса при хеджировании.

Страхование также позволяет избежать убытков, но, в отличие от хеджирования, позволяет сохранить ту потенциальную прибыль, которая возникнет в том случае, если события будут развиваться благоприятным образом (риск не реализуется). Однако платой за это будет та страховая премия, которую необходимо будет внести при заключении договора со страховой компанией.

Давайте рассмотрим ситуацию на простом примере. Допустим, через полгода вы планируете путешествие, для которого необходимо будет приобрести билеты. Вам предлагают следующие варианты:

- Забронировать билет на дату поездки, с обязательством его выкупа через полгода, по той цене, которая актуальна на сегодняшний день (допустим 20000 рублей);

- Заплатить страховой взнос в размере 500 рублей за то, чтобы через полгода иметь возможность гарантированно выкупить свой билет не дороже 20000 рублей.

В первом случае вы можете видеть пример хеджирования, а во втором — страхования. Теперь давайте рассмотрим в чём заключается различие между двумя этими вариантами:

Допустим, что через полгода цена на билеты выросла и составила 25000 рублей

| При бронировании (хеджировании) | При страховании |

| Вы просто выкупите свой билет по заранее оговоренной цене в 20000 рублей избежав при этом убытка в 5000 рублей. Суммарные расходы составят 20000 рублей | Вы также выкупите свой билет за 20000 рублей и также избежите возможного убытка в размере 5000 рублей, но при этом суммарная стоимость билета для вас составит 20500 рублей (где 500 рублей — страховая премия). Это на 500 рублей больше, чем в первом варианте. |

А теперь предположим, что цена билетов снизилась до 15000 рублей

| При бронировании (хеджировании) | При страховании |

| Вы выкупите свой билет за 20000 рублей, поскольку дали на это своё обязательство. Суммарные расходы составят те же 20000 рублей | Вы выкупите свой билет за 15000 рублей, поскольку страховка предполагала лишь гарантию того, что цена билета не превысит для вас суммы в 20000 рублей. Суммарные ваши расходы (с учётом страхового взноса) составят сумму в 15500 рублей, что на 4500 рублей меньше расходов связанных с реализацией первого варианта |

Резюме

Хеджирование это своего рода страховка. Продавцы страхуются от того, что цена понизится, а покупатели – от того, что цена повысится. И та и другая сторона ничего не теряют, если «наступает страховой случай» (продавцы предотвращают убытки, если цена снижается, а покупатели – если цена повышается). Справедливо также и то, что и та и другая сторона недополучают свою прибыль в том случае, если «страховой случай» не наступит, однако эту недополученную прибыль следует рассматривать как обычный страховой взнос или плату за снижение риска.

Для того, чтобы понять есть ли необходимость в хеджировании тех или иных рисков, необходимо оценить тот вероятный убыток, который можно получить в связи с ними. Затем, необходимо соотнести полученный результат с затратами на предполагаемое хеджирование (причём эти затраты могут выражаться как в деньгах, так и в затраченном времени). В том случае, если риски относительно невелики, издержки связанные с проведением хеджирования могут попросту превысить ту выгоду, которую оно принесёт.

Для закрепления изложенного материала, рекомендую вам посмотреть небольшой видеоролик: