Биржевые облигации представляют собой аналог обычных облигаций той или иной компании, только выпущены они по упрощённой схеме. Для компании-эмитента это наиболее простой и наименее затратный способ привлечь к себе новый поток инвестиций.

Биржевая площадка производит размещение таких облигаций без того огромного числа формальностей, которые требуется соблюсти при выпуске обычных (классических) облигаций. В частности, при выпуске биржевых облигаций нет необходимости в государственной регистрации эмиссии (все формальности улаживает биржа). Отпадает необходимость в уплате госпошлины за регистрацию выпуска. Кроме этого, проспект эмиссии этого типа облигаций может содержать куда меньше той обязательной информации, которую компания обязана публиковать в случае обычного выпуска облигаций.

Как следствие этой простоты процесса эмиссии, торговля биржевыми облигациями может начаться уже на следующий день после размещения (а иногда, даже в день размещения).

Выпуск биржевых облигаций осуществляется в документарной форме на предъявителя (с обязательным условием их централизованного хранения в специализированном депозитарии), а их размещение – путём открытой подписки на бирже.

Но при всём при том, к компании-эмитенту облигаций предъявляется ряд обязательных условий, без соблюдения которых, выпуск биржевых облигаций не представляется возможным. Среди этих условий, например, такие как:

- Срок существования компании-эмитента должен быть не менее трёх лет со дня основания;

- К моменту размещения биржевых облигаций, компания уже должна иметь акции или другие облигации, включённые в листинг биржевой площадки (той, на которой планируется это размещение);

- Выпускаемые биржевые облигации должны иметь срок исполнения не более трёх лет;

- Все расчёты по данному типу облигаций должны осуществляться только в денежной форме (погашение, выплата купонного дохода и др.). Это означает, например то, что подобные облигации не могут быть конвертируемыми (погашаться не деньгами, а акциями компании).

Кроме этого, перед тем как допустить облигации к торгам, биржа, в обязательном порядке проводит проверку эмитента в плане соблюдения им требований законодательства РФ:

- Проверка порядка и условий решения о размещении облигаций;

- Проверка порядка и условий утверждения вышеозначенного решения;

- Проверка прочих требований предъявляемых к процессу эмиссии биржевых облигаций (в том числе, в рамках № 39-ФЗ «О рынке ценных бумаг»).

Если в результате этой проверки, в предоставленных документах будут обнаружены какие-либо несоответствия или будут найдены нарушения каких-либо законодательных норм и правил, то допуск облигаций к торгам будет отложен на время, требующееся для устранения всех нарушений и несоответствий.

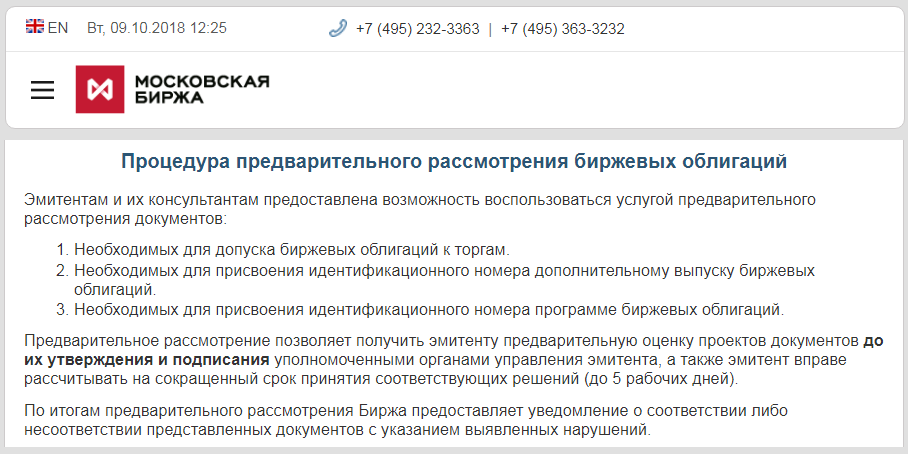

Многие биржевые площадки (в частности Московская биржа) предлагают компаниям-эмитентам дополнительную услугу в виде предварительного рассмотрения документов. Эта услуга актуальна в тех случаях, когда нужно выпустить облигации в самые кратчайшие сроки, избежав при этом всевозможных накладок связанных с некорректным оформлением всей необходимой документации.

Предварительное рассмотрение облигаций на Московской бирже

Этапы выпуска

Весь процесс выпуска биржевых облигаций можно разделить на следующие основные этапы:

- Разработка концепции выпуска биржевых облигаций;

- Принятие решения о размещении и утверждение решения о выпуске и проспекта;

- Подача заявления и комплекта документов на биржу. Конкретные требования к форме заявления и составу комплекта предоставляемых документов необходимо уточнять непосредственно на той биржевой площадке, где планируется размещение. Например, для Московской биржи, перечень необходимых документов имеет следующий вид:

- Допуск биржевых облигаций к торгам. Происходит путём включения облигаций в список биржи с одновременным присвоением им идентификационного номера;

- Размещение и обращение. Как правило, облигации попадают в обращение прямо в день их размещения.