Сумма, которую получает кредитор (физическое или юридическое лицо дающие деньги в возмездное пользование) в процентном соотношении от общей суммы займа называется процентной ставкой.

Другими словами если вы занимаете кому-либо 100000 рублей сроком на один год и в конце года получаете 110000 рублей, то процентная ставка при этом составляет 10% годовых (110000-100000=10000 прибыли, 10000/(100000/100%)=10%).

Для каждой валюты существует так называемая базовая процентная ставка определяющая цену соответствующей валюты как средства сбережения (она показывает насколько выгодно держать деньги именно в этой валюте). Базовую процентную ставку устанавливают либо национальное правительство, либо Центробанк.

В общем и целом, процентной ставкой принято называть то вознаграждение (в виде процента), которое выплачивается заёмщиком кредитору, за пользование его деньгами.

- Классификация процентных ставок

- Фиксированная и плавающая процентные ставки

- Декурсивная и антисипативная процентные ставки

- Реальная и номинальная процентные ставки

- Безрисковая процентная ставка

- Форвардная процентная ставка

- Процентная ставка овернайт (overnight)

- Межбанковские процентные ставки

- Эффективная процентная ставка

Классификация процентных ставок

Все существующие виды процентных ставок можно классифицировать по следующим основным критериям:

- В зависимости от изменяемости во времени;

- В зависимости от момента выплаты дивидендов;

- В зависимости от уровня инфляции.

Фиксированная и плавающая процентные ставки

В зависимости от того меняется процентная ставка со временем или нет, различают следующие два её вида:

- Фиксированная ставка устанавливается единожды и не подлежит пересмотру в течении всего срока своего действия;

- Плавающая ставка, как уже понятно из контекста, может изменяться с течением времени. Как правило, её привязывают, к какой либо конкретной величине (например, к темпу роста инфляции или к межбанковской ставке LIBOR**).

Фиксированная ставка хороша своей предсказуемостью и позволяет заранее спланировать свои действия по её обслуживанию. Например заёмщик решивший взять кредит под фиксированную ставку в процентах годовых, может заранее увидеть полную картину ежемесячных платежей в течение всего срока погашения кредита и оценить, таким образом, свои возможности по его погашению.

Рассмотрим простой пример. Кредит на сумму в 1000000 рублей на один год, под фиксированную ставку в 15% годовых.

В этом случае, при погашении кредита аннуитетными (равными) платежами, сумма каждого из них будет складываться из текущих процентов на остаток долга и части самого долга. При этом с каждым месяцем, по мере приближения окончания срока кредитования, часть возвращаемого долга будет расти, а сумма выплат процентов на остаток, соответственно, будет снижаться:

В отличии от фиксированной, плавающая процентная ставка может измениться как в благоприятную, так и в неблагоприятную для заёмщика сторону. Это означает, что с её помощью можно как сэкономить на обслуживании кредита, так и влезть в ещё большую долговую кабалу (особенно это касается долгосрочных ипотечных кредитов).

Выдавая кредиты под плавающий процент и привязав его, например, к ставке рефинансирования, банки практически полностью снимают с себя процентный риск. Ведь по ставке рефинансирования они могут кредитоваться у ЦБ РФ. Поэтому выдавая своим клиентам кредиты по ставке равной:

Плавающий % по кредиту = Ставка рефинансирования + Фиксированная надбавка

Они закладывают свою гарантированную прибыль в виде фиксированной надбавки, которая обычно составляет величину 2…5%.

Банки всегда учитывают все свои риски и выдавая кредит под фиксированную ставку они изначально делают её несколько завышенной (в отличие от кредитов выдаваемых по плавающей процентной ставке). Например, в одно и тоже время банк может выдавать кредит по фиксированной ставке в 12% годовых и по плавающей ставке в 10%. То есть, получается так, что на момент оформления кредита наиболее выгодной является именно плавающая ставка. Однако, как уже говорилось выше, в процессе погашения займа, значение плавающей ставки вполне может измениться в большую сторону сведя, таким образом, на нет все первоначально полученные выгоды.

** LIBOR — London Interbank Offered Rate, представляет собой средневзвешенный процент по кредитам, предоставляемым крупнейшими банками Лондона. Рассчитывается ежедневно и служит базой для многих других процентных ставок. Например, запись LIBOR+3% будет означать, что предоставляемый процент будет на 3% выше ставки LIBOR.

Декурсивная и антисипативная процентные ставки

В зависимости от того когда будут выплачены проценты по ставке, различают ещё два её типа:

- Декурсивная процентная ставка предполагает выплату процентов в конце срока своего действия, вместе с возвратом основной суммы;

- Антисипативная ставка, напротив, предусматривает выплату процента в самом начале использования заёмных средств.

Например для того же кредита в 1000000 рублей под 15%, сроком на один год, выплата процентов будет осуществляться следующим образом:

- При декурсивной процентной ставке, кредитор передаст заёмщику сумму в 1000000 рублей сразу по факту заключения кредитного договора. А тот, в свою очередь, выплатит кредитору 1150000 рублей ровно через один год;

- При антисипативной ставке кредитор передаст заёмщику сумму уже за вычетом причитающихся по ней процентов. То есть в данном случае её размер будет составлять 850000 рублей (1000000-150000=850000). А в конце срока кредитования (через один год) он получит уже 1000000 рублей.

Таким образом получается, что декурсивная ставка по кредиту больше выгодна заёмщику (он получает больше денег отдавая ту же самую сумму процентов), а антисипативная — кредитору (он получает ту же самую прибыль занимая меньшую сумму денег).

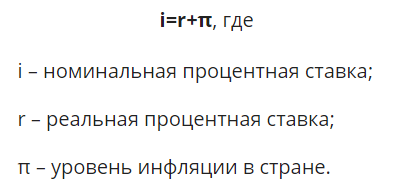

Реальная и номинальная процентные ставки

В зависимости от того учитывается или не учитывается, при расчёте процентной ставки, уровень инфляции, можно выделить ещё два типа:

- Реальная. При её расчёте учитывается уровень текущей инфляции;

- Номинальная. Рассчитывается без учёта инфляции.

Реальная и номинальная процентные ставки, а также уровень инфляции связаны между собой определённой зависимостью:

Зависимость эту называют по имени американского экономиста Ирвинга Фишера, и более подробно о ней вы можете прочитать здесь: Эффект Фишера простыми словами.

Простой пример: если с инвестированных денежных средств в размере 1000000 рублей будет получена прибыль в 200000 рублей, то это будет соответствовать номинальной процентной ставке в 20%. А если инфляция при этом составит 3%, то реальная процентная ставка будет равна 17% (20-3=17).

То есть, если за то же самое время (пока эти деньги вложены), средний уровень инфляции в стране составит 3%, то реальный заработок инвестора будет уже на эти три процента меньше. На руки он получит, конечно, 200 тысяч, но их покупательная способность к этому времени уже снизится на процент инфляции. И теперь на полученные 200000 рублей можно будет приобрести столько же товаров и услуг, сколько раньше (до начала периода инвестирования) можно было купить за 170000 рублей.

Безрисковая процентная ставка

Так принято называть процентную ставку по финансовому инструменту с относительно низким уровнем риска. Например, ставку купонного дохода по государственным облигациям, которые считаются наиболее надёжными ценными бумагами. Или же, безрисковой можно считать ставку по банковскому депозиту, ведь все вклады физических лиц подпадают под программу государственного страхования**

Заметьте, что слово «безрисковая» в данном случае вовсе не означает полное отсутствие риска.

В инвестициях риск есть всегда и чем больше их потенциальная доходность, тем выше уровень риска. Именно поэтому доходность финансовых инструментов с безрисковой процентной ставкой находится на минимальном уровне (зачастую она едва превышает уровень инфляции).

Инвестируя даже в самые надёжные государственные облигации и банковские вклады можно столкнуться с такими рисками как:

- Неблагоприятное изменение процентной ставки;

- Политические перемены;

- Риск дефолта;

- Другие непрогнозируемые обязательства.

Для чего введено понятие безрисковой процентной ставки? Дело в том, что всё в этом мире относительно и сильно зависит от той конкретной отправной точки, с позиций которой ведётся оценка. Так и в данном случае, безрисковая ставка служит отправной точкой для расчёта и оценки процентных ставок по другим финансовым инструментам.

Эффективность того или иного вложения можно оценить по тому количеству пунктов, на которое процентная доходность по нему превышает безрисковый уровень. Например, процентная ставка по корпоративным облигациям в 14% годовых смотрится весьма привлекательно относительно 8% которые дают по банковским депозитам.

Безрисковая процентная ставка может быть двух основных видов:

- Нарицательная;

- Реальная.

Под нарицательной понимается процентная ставка по финансовым инструментам с максимальным уровнем надёжности и минимальным уровнем риска (как в рассмотренных выше примерах с государственными облигациями и банковскими вкладами). А реальной, называют нарицательную безрисковую ставку за вычетом текущего уровня инфляции.

Оценивая привлекательность инвестиционного проекта смотрят именно на реальную безрисковую процентную ставку, которая в данном случае выступает в качестве той премии за риск, которую получит инвестор в результате удачной реализации рассматриваемого проекта.

** До суммы вклада не превышающей 1400000 рублей.

Форвардная процентная ставка

В тех случаях, когда необходимо захеджировать свои риски возникающие вследствие возможного изменения уровня процентного дохода, используют форвардную процентную ставку. Она устанавливается непосредственно в момент заключения договора, а действует на конкретную установленную дату в будущем.

Иногда форвардные ставки используются ещё и для прогнозирования спотовых ставок в будущем, однако многие экономисты ставят под сомнение точность такого рода прогнозов.

Для расчёта форвардных процентных ставок по купонным выплатам облигаций могут быть использованы следующие формулы:

Хеджирование риска изменения процентных ставок может быть осуществлено посредством форвардного контракта. В этом случае продавец такого контракта хеджирует риск снижения процентных ставок на конкретную (установленную в контракте) дату в будущем. А покупатель, соответственно, страхуется от того, что они возрастут. По наступлению даты экспирации контракта, в зависимости от того в какую сторону произошло фактическое изменение ставок, стороны производят взаиморасчёты между собой. Если ставки снизились, покупатель выплачивает продавцу разницу между текущим их значением и тем, которое было указано в форвардном контракте. Соответственно, при повышении ставок, разница уплачивается уже продавцом контракта.

Форма кривой на вышеприведённом рисунке наглядно показывает зависимость форвардной ставки от срока форвардного контракта. Она имеет возрастающий характер в силу того, что стоимость денег сегодня всегда выше их стоимости в будущем, а потому форвардная ставка должна компенсировать эту разницу, а кроме этого она должна обеспечить определённую компенсацию (в зависимости от величины принимаемого риска) именуемую премией за ликвидность.

Изгиб кривой в виде гиперболы объясняется тем, что по мере уменьшения срока до даты экспирации снижается и размер премии за ликвидность.

Процентная ставка овернайт (overnight)

В дословном переводе с английского, слово «overnight» означает — через ночь. Такая ставка предлагается по вкладам размещаемым на срок в одни сутки. Обычно такие депозиты закрываются (с выплатой процентов по ним) на следующий рабочий день после их открытия, а если выпадают выходные дни, то на первый рабочий день.

Депозиты овернайт доступны только относительно крупным клиентам, располагающим достаточно большими суммами средств для их открытия. В основном это крупные компании, банки и другие финансовые организации. Хранение денег на подобного рода депозитах позволяет с одной стороны поддерживать текущую краткосрочную ликвидность на должном уровне, а с другой — извлекать определённый процент прибыли со свободных денежных средств.

Ввиду очень малого срока размещения депозитов, процентная ставка овернайт не слишком велика, однако она обычно выше ставки по счетам до востребования.

Величина ставки овернайт зависит от таких факторов как:

- Циклические факторы. К ним относятся эффект конца месяца (связанный с подготовкой отчётности банков) и эффект конца периода усреднения (имеется ввиду усреднение по обязательным резервам банков связанное с повышением спроса на ликвидность а, следовательно, и с ростом процентной ставки овернайт);

- Экономические факторы. Здесь главенствующую роль играют такие моменты как текущие ожидания относительно изменения ключевой ставки Центробанка и складывающаяся конъюнктура на рынке государственных ценных бумаг и валютном рынке.

Кроме этого, величина ставки овернайт может расти в периоды финансовых кризисов на фоне снижения доверия банков друг к другу и уменьшения объёмов проводимых ими операций.

Размер данной ставки, а также её устойчивость, оказывают большое влияние на экономическую ситуацию в стране в целом. Если её значения относительно стабильны и не выходят за рамки узкого коридора, то это, помимо доступа участников рынка к краткосрочной ликвидности, даёт им ещё и возможность эффективно перераспределять ликвидность и планировать управление ею.

Именно поэтому центральные банки уделяют значительное внимание вопросу о текущем размере процентных ставок овернайт и стремятся удерживать их значения в рамках определённого процентного диапазона. Особенно актуально это для них становится в процессе проведения инфляционного таргетирования.

В каждой стране есть собственное эталонное значение процентных ставок овернайт. Например в России это — RUONIA, в США — SOFR, в Японии — TONAR и т.п.

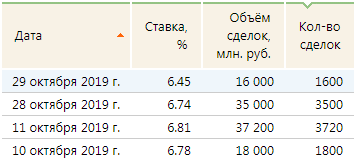

Межбанковские процентные ставки

Так принято называть ставки по кредитам на межбанковском рынке. По ним банки могут взаимодействовать между собой как для поддержания собственной ликвидности, так и для размещения временно свободных денег (тех которые не удалось разместить более выгодно, например в виде кредитов населению).

В России к таковым относятся:

- MIBID — Moscow Interbank Bid Rate. Средняя ставка по которой привлекают межбанковские кредиты самые крупные банки Москвы;

- MIACR — Moscow Interbank Actual Credit Rate. Эта ставка представляет собой средневзвешенное значение (в зависимости от фактических объёмов сделок) того процента по которому крупнейшие банки Москвы готовы предоставить кредит на межбанковском рынке;

- MIBOR — Moscow Interbank Offered Rate. По этой ставке крупнейшие московские банки размещают кредиты на межбанковском рынке (также берётся его среднее значение);

- INSTAR — Interbank Short-Term Actual Rate. Процентные ставки на межбанковском рынке Москвы рассчитанные на основе фактически осуществлённых сделок между банками.

Наиболее известными межбанковскими процентными ставками в мире являются:

- LIBOR — London Interbank Offered Rate. Средняя ставка предоставления межбанковских кредитов устанавливаемая крупнейшими банками Лондона;

- BIBOR — Bangkok Intebank Offered Rate. Ставка по валютным депозитам на межбанковском рынке Бахрейна;

- PIBOR — Paris Interbank Offered Rate. Межбанковская процентная ставка устанавливаемая парижскими банками;

- SIBOR — Singapore Interbank Offered Rate. Средняя ставка по которой предоставляются кредиты (на относительно короткие сроки) сингапурскими банками;

- FFR — Federal funds rate. Ставка по которой банки США предоставляют друг другу однодневные кредиты;

- EURIBOR — European Interbank Offered Rate. Средняя ставка по кредитам в единой европейской валюте (Euro).

Эффективная процентная ставка

Заявленная номинальная процентная ставка (например по кредиту или депозиту) далеко не всегда в полной мере отражает тот реальный уровень выплат, которые будут в итоге по ней выполнены. Например, ставка по депозиту в 10% годовых вовсе не означает того, что через год с суммы в 100000 рублей вам будут начислены проценты в размере 10000 рублей.

То же самое можно сказать и о кредитах. Заявленная ставка по кредиту в 12% вовсе не означает того, что в итоге ваша переплата по нему будет составлять, например 120000 рублей с суммы займа в 1000000 рублей. В реальности сумма переплаты будет выше.

Вот для того, чтобы отразить реальную сумму процентных платежей (не только для кредитов и депозитов, но и при оценке различных инвестиционных проектов) и было введено понятие эффективной процентной ставки.

Почему реальная сумма платежей оказывается больше той, которая вытекает из указанной номинальной ставки в процентах годовых? Это происходит из-за влияния сложных процентов, а также из-за различных сопутствующих платежей и комиссий.

Так по обычному депозиту размещённому под 10% годовых, прибыль через один год может составлять большую величину, например в том случае, если вклад будет с ежемесячной капитализацией процентов**. Смотрите сами (пример для суммы вклада в 100000 рублей):

| Месяц | Сумма вклада (с капитализацией процентов) | Сумма вклада (без капитализации процентов) |

| 1 | 100833 | 100833 |

| 2 | 101672 | 101666 |

| 3 | 102519 | 102499 |

| 4 | 103373 | 103332 |

| 5 | 104234 | 104165 |

| 6 | 105103 | 104998 |

| 7 | 105978 | 105831 |

| 8 | 106861 | 106664 |

| 9 | 107751 | 107497 |

| 10 | 108649 | 108330 |

| 11 | 109554 | 109163 |

| 12 | 110466 | 110000 |

Как видите, при ежемесячной капитализации процентов итоговая прибыль по вкладу несколько выше и составляет 10466 рублей против 10000 рублей по вкладу без капитализации. То есть, в данном случае можно сказать, что размер эффективной процентной ставки составляет 10,46%.

Аналогичная ситуация складывается и по кредитным платежам, только в данном случае речь идёт уже не о проценте прибыли, а о проценте убытка.

Важно знать, что реальная переплата по кредиту (соответствующая эффективной процентной ставке) всегда выше той, которую можно рассчитать исходя из процентной ставки предлагаемой банком.

Более того, вполне может сложиться такая ситуация, когда переплата по кредиту с меньшей процентной ставкой в итоге окажется выше той, которая была бы в том случае, если бы взяли кредит по большей ставке в другом банке.

Это происходит по следующим причинам:

- Банки в полной мере используют все преимущества сложного процента;

- Помимо процентов по кредиту с заёмщика могут взиматься дополнительные комиссии (страховка, затраты на обслуживание кредита и т.д.).

Следует иметь ввиду, что по закону банки обязаны сообщать клиентам реальную сумму переплаты по кредиту.

** Ежемесячная капитализация процентов предполагает начисление процентов на остаток по вкладу каждый месяц. Например при ставке в 10% годовых, ежемесячно будет начисляться процент в 10/12=0,833%.