Портфелем в мире финансовых инвестиций называется совокупность всех вложений и ценных бумаг, сосредоточенных в руках одного владельца. Владельцем может быть как физическое, так и юридическое лицо.

Целью создания любого инвестиционного портфеля является получение прибыли при оптимальном для инвестора уровне риска.

Если ценные бумаги в портфеле подобраны таким образом, что ни на одну из них не приходится доминирующей доли, и они представляют различные сектора экономики, то такой портфель называется диверсифицированным (см. диверсификация).

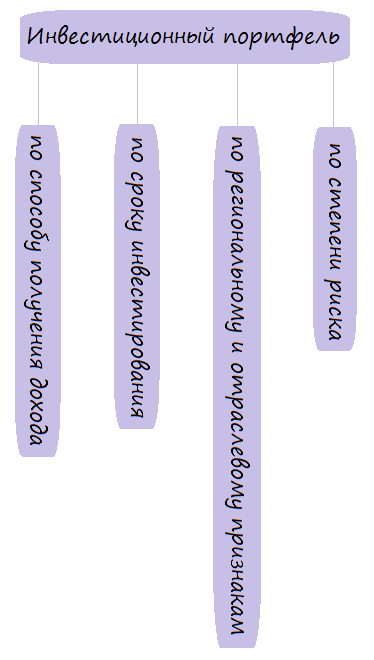

Классификация инвестиционных портфелей

В зависимости от того из каких бумаг формируется портфель, на какие сроки инвестирования он рассчитан, какие приоритеты имеет и какие риски несёт инвестору, можно составить следующую наглядную классификацию всевозможных типов портфелей ценных бумаг:

Давайте рассмотрим каждую из представленных на схеме категорий более подробно.

По способу получения дохода

Доход от инвестиций можно получать двумя основными способами:

- За счёт роста курсовой стоимости объектов инвестиций (портфель роста);

- За счёт процентов или дивидендов (процентный портфель).

Инвестиции ориентированные на рост курсовой стоимости, как правило всегда более рискованны по сравнению с вложением средств в финансовые инструменты предполагающие процентные выплаты дохода.

Например, вкладывая деньги в инструменты валютного рынка (FOREX) можно рассчитывать на получение дохода исключительно за счёт изменения их стоимости (свопы не в счёт). При этом можно получить как весьма впечатляющую прибыль, так и сокрушительный убыток. Ведь стоимость может измениться как в большую, так и в меньшую сторону, а с учётом действия кредитного плеча (которое обычно используют на FOREX) это создаёт такие качели, что мама не горюй!

Если вы положите свои деньги на банковский депозит или купите облигации, то основным источником вашего дохода по ним станут процентные выплаты (проценты по депозиту или купонный доход по облигациям). Это относительно безопасный вид вложения денежных средств. Он в любом случае предполагает возврат инвестиций, а кроме этого подразумевает выплату процентов по ним**.

А инвестировав деньги в акции вы сможете получать доход и за счёт роста их котировок, и в виде дивидендов по ним. Акции, по природе своей, являются довольно рискованным активом, однако при всём при том, инвестиции в них гораздо более безопасны в отличие от инвестиций в FOREX, фьючерсы или опционы. Можете, кстати, ознакомиться с материалом: «Инвестирование в акции: Пошаговая инструкция»

** Не следует забывать о том, что безопасность — понятие относительное и если, например, все банковские вклады для физлиц застрахованы государством (до суммы в 1400000 рублей), то возврат средств по облигациям целиком и полностью зависит от надёжности эмитента (самые надёжные — государственные облигации).

По планируемому сроку инвестирования

В зависимости от того на какой срок инвесторы готовы расстаться со своими деньгами, можно выделить инвестиционные портфели трёх основных типов:

- Краткосрочные;

- Среднесрочные

- Долгосрочные.

Краткосрочные портфели предполагают набор инструментов для относительно небольших сроков инвестирования до 1-2 лет. Основным требованием к составу такого портфеля является возможность быстро превратить все его активы в деньги (то есть он должен состоять из активов обладающих достаточно большим уровнем ликвидности). Они формируются преимущественно из таких финансовых инструментов как:

- Акции роста (показывающие относительно хорошую динамику);

- Краткосрочные облигации;

- Производные финансовые инструменты (фьючерсы, опционы).

Краткосрочные инвестиции очень близки к спекулятивной торговле и являются скорее уделом трейдеров и биржевых спекулянтов.

Среднесрочный портфель формируется в расчёте на временной промежуток от одного года до трёх-пяти лет. В данном случае в состав портфеля включают:

- Дивидендные акции;

- Облигации;

- Акции биржевых фондов ETF и т.п.

Доход от такого портфеля складывается как из процентов, так и из роста курсовой стоимости активов в него включённых.

Портфель долгосрочных инвестиций формируется на достаточно большие сроки (как правило не меньше 5 лет) и ориентирован в основном на процентно-дивидендную доходность. Формируя такой портфель инвестор вкладывает свои деньги не столько в акции, сколько в бизнес компаний их эмитировавших.

Основу долгосрочного портфеля составляют такие финансовые инструменты как долгосрочные облигации и акции перспективных компаний. В данном случае ликвидность активов отходит на второй план, а на первое место выступает их инвестиционная привлекательность в развёрнутом временном масштабе.

По региональному и отраслевому признакам

В некоторых случаях инвесторы сознательно сужают поле своей деятельности до границ определённой отрасли или сегмента производства. Деньги вкладываются исключительно в бумаги компаний принадлежащих к какой-либо одной сфере деятельности. Такие направленные вложения трудно назвать идеально диверсифицированными поскольку в случае временного спада в отрасли, вниз полетят (с разной степенью интенсивности) котировки абсолютно всех акций входящих в такого рода портфель.

Такие направленные инвестиции характерны, например, для крупных компаний стремящихся приобрести влияние в интересующих их отраслях

Существуют также портфели формируемые из ценных бумаг по какому либо территориально-географическому признаку. Например, из акций и облигаций одного региона или одной страны. Портфели большого числа наших соотечественников — частных инвесторов вкладывающих средства исключительно в бумаги эмитируемые российскими компаниями, можно отнести именно к этой категории.

По степени риска

По степени риска, портфель может быть агрессивного, умеренного или консервативного типа.

К агрессивному типу относится портфель ценных бумаг с максимальной степенью доходности, но минимальной надежности. Это могут быть, например, акции молодых IT компаний с высоким потенциалом роста в краткосрочной перспективе. Этот тип портфеля наиболее высокодоходен, но очень рискован.

Консервативным является портфель, состоящий из максимально надежных ценных бумаг таких как: государственные облигации, акции крупных и надежных компаний. Портфель такого типа предназначен скорее для сохранения капитала, нежели для получения дохода, но зато надежность его максимальна.

Портфель умеренного типа может сочетать в себе ценные бумаги различной степени доходности и надежности. Такой портфель позволяет, не превышая заданного значения риска получать умеренный доход.

Основные принципы формирования портфеля

В общем случае для формирования портфеля необходимо пройти через ряд следующих этапов:

- Для начала инвестор должен сформулировать свои основные цели. Обычно при формировании портфеля инвестиций рассматривают такие приоритетные цели как:

- Безопасность инвестиций. Здесь во главе угла стоит не приумножение капитала, а его сохранение. Наиболее подходящими инструментами в данном случае выступают банковские депозиты и государственные облигации.

- Доходность инвестиций. Задавшись такой целью, инвестор обращает своё внимание на объекты инвестирования, приносящие регулярный доход. Это могут быть дивидендные акции, паевые инвестиционные фонды, облигации и др.

- Рост стоимости инвестиций. Портфель, ориентированный на рост стоимости, формируется из бумаг компаний имеющих высокий потенциал роста. Акции таких компаний, как правило, относятся ко второму и третьему эшелонам, а потому инвестиции в них довольно рискованны. Это удел агрессивных инвесторов.

- Затем необходимо определиться с типом создаваемого инвестиционного портфеля. Тип портфеля зависит от вида активов его составляющих. Можно выделить следующие основные типы:

- Реальные инвестиции непосредственно в развитие того или иного бизнеса

- Финансовые инвестиции в рынок ценных бумаг (акции, облигации, фондовые индексы и т.п.)

- Прочие финансовые инвестиции в банковские депозиты, паевые инвестиционные фонды и др.

- Инвестиции в оборотные средства компании, подразумевающие вложение денег непосредственно в производственный цикл предприятия, в конце которого они могут быть высвобождены.

- Далее следует определиться со стратегией управления создаваемым портфелем. В общем случае стратегия управления подразумевает набор мер направленных на сохранение инвестированного капитала, на его приумножение и на соблюдение основных принципов заложенных при формировании портфеля (инвестиционной направленности, уровня риска и др.). Можно выделить два основных типа стратегий управления инвестиционным портфелем:

- Активная стратегия управления. Такой тип управления предполагает постоянный мониторинг всех объектов инвестирования и подразумевает, при необходимости, быструю их смену. Такая стратегия требует солидных накладных расходов направленных на получение самой свежей и актуальной информации и на её быстрый и качественный анализ. В основном эту стратегию предпочитают агрессивные инвесторы.

- Пассивная стратегия управления предполагает создание хорошо диверсифицированного портфеля основанного на долгосрочных вложениях с относительно небольшим уровнем риска. Такая стратегия эффективна в стабильных рыночных условиях при небольшом уровне инфляции. Требует минимума накладных расходов и подходит для консервативных инвесторов.

- Анализ активов и, собственно, само формирование портфеля. На данном этапе рассматриваются все финансовые инструменты, удовлетворяющие выбранным выше критериям и потенциально подходящие на роль объектов инвестирования. Основное внимание, при этом, уделяется соотношению доходности к степени риска, а также уровню их ликвидности. Существует два основных метода анализа:

- Технический анализ, подразумевающий анализ изменения цен в прошлом. Главным инструментом такого рода анализа являются ценовые графики финансовых инструментов с различными временными периодами (таймфреймами). Основная идея технического анализа состоит в том, что цена учитывает всё и, следовательно, для её понимания и прогнозирования (целиком и полностью) достаточно лишь анализа графиков. Для анализа графиков создан целый ряд вспомогательных инструментов, таких, как разного рода индикаторы технического анализа.

- Фундаментальный анализ предполагает изучение как экономической ситуации в целом, так и в разрезе конкретного объекта инвестирования. Например, при инвестировании в акции, какой либо компании, проводится подробный анализ текущего состояния дел этой компании с привлечением всей доступной информации в виде всевозможных финансовых отчётов (которые любая публичная акционерная компания (прошедшая IPO) обязана публиковать в свободном доступе). Основной целью фундаментального анализа является выявление причинно-следственных связей тех или иных экономических факторов между собой и влияние их на дальнейшую цену анализируемого финансового инструмента.

- Оценка эффективности проводится как при формировании, так и уже после создания портфеля и заключается в периодическом анализе сопоставления таких основных понятий как риск и доходность сформированного портфеля инвестиций. Подробнее об этом можно прочитать здесь: «Эффективный портфель».

- Периодическая ревизия. Этот пункт относится скорее к уже сформированному портфелю и предполагает он регулярную проверку соответствия сформированного портфеля тем основным критериям, по которым он создавался. Проверяется, не вышел ли он за допустимые пределы риска, соответствует ли он выбранному изначально типу и стратегии управления. Кроме этого анализируется влияние на портфель изменений внешней экономической (а иногда и политической) ситуации (таких, например, как изменение ставки рефинансирования Центробанка или резкая смена политического курса в стране).

Формирование инвестиционного портфеля

Хотя не существует единого подхода к инвестированию, подходящего для всех, создание высокоэффективного инвестиционного портфеля всегда предполагает четкое определение ваших финансовых целей, понимание вашей терпимости к риску и проведение необходимых исследований.

Давайте предположим, что одной из ваших основных инвестиционных целей является диверсификация портфеля с целью минимизации риска. Исходя из этого вы намечаете для себя следующие варианты:

- Инвестировать в индексный ПИФ или торгуемый на бирже индексный фонд, например основанный на популярнейшем индексе S&P 500, который обеспечивает мгновенный доступ к 500 крупнейшим и лучшим компаниям в США;

- Инвестировать в надежные корпоративные облигации принадлежащие к различным секторам экономики;

- Чтобы диверсифицировать свои активы, включив в них компании с различным потенциалом роста, вы также можете покупать акции компаний с малой и средней капитализацией;

- Чтобы диверсифицировать свой портфель по географическому признаку, вы можете приобретать акции надежных иностранных компаний, либо вкладывать деньги в индексный фонд, который отслеживает фондовые рынки за пределами России.

С таким количеством способов диверсификации ваш выбор довольно обширен. Вы можете покупать акции, облигации, ETF и паевые фонды. Кроме этого вы можете получать доход, инвестируя в акции, выплачивающие дивиденды.

Если вы планируете покупать акции конкретных компаний, то вам неизбежно придется выбирать из конкурирующих вариантов. Допустим, вы хотите инвестировать либо в Walmart (NYSE:WMT), либо в Target (NYSE:TGT). Ниже приведены годовые финансовые результаты, основанные на данных, содержащихся в последних отчетах этих компаний:

| Компания | Общий рост продаж | Рост продаж в одном магазине | Скорректированная прибыль на акцию |

| Walmart | 7,7% | 8,6% | $5,48 |

| Target | 21,1% | 19,3% | $9,42 |

Глядя на эти данные, вы можете оценить два ключевых показателя:

- Рост продаж: Обе компании увеличивают свои продажи из года в год? Какая компания делает это быстрее? Рост продаж в одном магазине является полезным показателем, поскольку он устраняет множество переменных, чтобы более четко указать, насколько хорошо работает розничная компания;

- Прибыльность: Прибыльны ли обе компании? Какая компания более прибыльна в расчете на акцию? Прибыль на акцию — это полезный показатель, который поможет вам понять и сравнить прибыльность аналогичных компаний.

Еще один показатель, который вы можете учитывать, — это количество свободных денежных средств, имеющихся в распоряжении каждой компании.Компании со “здоровыми” остатками денежных средств лучше справляются с любыми финансовыми трудностями, которые могут возникнуть ввиду очередного спада рынка например.

В нашем примере и Walmart, и Target увеличили свои продажи как в целом, так и по магазинам в отдельности, но Target превзошла Walmart по всем рассмотренным показателям.

Если погрузиться в более детальный анализ, то можно, например, выявить важные факторы, которые смогут объяснить различия в росте продаж. Возможно, что в их свете акции Walmart окажутся для вас лучшей покупкой.

Не стоит ожидать получения прибыли выше средней по рынку от каждой акции в вашем портфеле, но если вы диверсифицируете свои активы должным образом, то достаточная часть ваших инвестиций должна непременно увенчаться успехом, а стоимость вашего портфеля будет неуклонно расти.

Формирование дивидендного портфеля акций

Такой портфель составляется из акций компаний-эмитентов с прозрачной дивидендной политикой по которым регулярно проводятся выплаты акционерам.

Формируя такой портфель следует учитывать следующие моменты:

- Далеко не все компании выплачивают своим акционерам дивиденды. Причём этот факт вовсе не говорит о несостоятельности компании, просто такова их политика;

- Различные эмитенты могут выплачивать дивиденды с различной периодичностью. Это «знаменательное» событие может происходить как раз в год, так и раз в полгода или даже каждый квартал;

- Выплата, как правило, происходит с определённой задержкой. То есть дивиденды за 2019 год могут выплатить лишь в середине 2020;

- Дивидендную доходность можно спрогнозировать. Для этого изучаются финансовые отчёты компании, анализируются заявления её руководства и т.п.

Помимо высокой дивидендной доходности следует обращать внимание на динамику курсовой стоимости покупаемых акций. Иначе может сложиться такая ситуация, что несмотря на высокий дивидендный доход в течение нескольких лет подряд, инвестор в итоге окажется в убытке за счёт того, что акции сильно просядут в своей цене.

Поэтому важно провести качественный технический и фундаментальный анализ акций рассматриваемых к покупке.

Не забываем и о диверсификации. Формируем портфель из бумаг компаний относящихся к разным секторам экономики, дабы не получилось так, что просадка в одной из отраслей не потянула весь ваш портфель вниз. Например не стоит завязываться только на акции нефтедобывающего и нефтеперерабатывающего секторов, ведь стоимость барреля «чёрного золота» в настоящее время не отличается особой стабильностью.

Оптимальным вариантом будет составление дивидендного портфеля из бумаг 10-15 компаний относящихся к наиболее стабильным секторам экономики.

Хорошим подспорьем в выборе дивидендных акций послужит индекс стабильности дивидендов (DSI). Этот показатель рассчитывается исходя из периодичности дивидендных выплат за последние семь лет, кроме этого он учитывает повышение их размера от выплаты к выплате.

Значения DSI близкие к единице говорят инвестору о том, что в течении последних семи лет дивиденды выплачивались регулярно, при этом их размер постоянно увеличивался. Такое значение индекса с большой степенью вероятности говорит о том, что и в будущем дивиденды будут стабильно выплачиваться.

А чем больше DSI отличается от единицы, тем, соответственно, меньше вероятность получения дивидендов в будущем. Такие акции не стоит включать в состав дивидендного портфеля, однако это ни в коей мере не говорит о их качественных характеристиках и они вполне могут входить, например, в состав долгосрочного портфеля роста.

Актуальные значения данного индекса можно найти, например, на сайте управляющей компании «Доходъ». На картинке выше как раз показан фрагмент таблицы взятый с этого самого сайта.

Управление инвестиционным портфелем

Для достижения результатов, а именно для получения максимально возможного процента прибыли при сохранении приемлемого уровня риска, мало создать инвестиционный портфель, им ещё надо и грамотно управлять.

Под управлением портфелем инвестиций понимается вся совокупность мер направленных во-первых на сохранение, а во вторых — на максимально возможное увеличение его стоимости (или стоимости активов его составляющих).

В зависимости от того как часто и насколько сильно корректируется состав сформированного портфеля различают две основные стратегии управления им:

- Пассивное управление;

- Активное управление.

Пассивное управление инвестициями предполагает минимальные корректировки в составе портфеля в течение всего срока его существования. В этом случае речь как правило идёт о достаточно долгосрочных инвестициях без всякого намёка на спекулятивную торговлю. Деньги вкладываются в относительно надёжные бумаги на достаточно большие сроки (от 5-10 лет). Формирование прибыли происходит за счёт дивидендов, купонных платежей и долгосрочного роста стоимости активов. Такого рода вложения не терпят суеты и априори предполагают достаточно длительный срок достаточный для того, чтобы полностью раскрыть весь потенциал объекта инвестирования. А потому, портфель составленный по такому принципу требует от инвестора минимум усилий для поддержания своей актуальности.

В данном случае диверсификация осуществляется непосредственно на этапе формирования портфеля. Так как в процессе пассивного управления больших перестановок в составе портфеля как правило не проводится, то в данном случае изначально выполненной диверсификации обычно вполне достаточно.

Активная стратегия управления предполагает постоянный мониторинг текущего состояния инвестиционного портфеля. Инвестор постоянно держит руку на пульсе и часто меняет его состав исходя из постоянно меняющейся конъюнктуры рынка. В данном случае, инвестор стремится к тому, чтобы извлекать прибыль не столько из долгосрочных, сколько из краткосрочных тенденций (ценовых движений), т.е. акцент несколько смещается от, собственно, инвестирования, к спекуляции.

Активное управление предполагает постоянную смену активов, а потому портфель управляемый таким образом требует такой же постоянной балансировки (диверсификации). В процессе такого управления практически неизбежно бывают такие моменты, когда возникает дисбаланс и уровень риска может значительно превысить допустимое значение. Поэтому данный подход крайне не рекомендуется новичкам.